Vous avez créé votre propre entreprise et, tout en appréciant la liberté, la créativité (et le stress) qu’apporte une entreprise individuelle, vous vous posez la question suivante : « Quelle est la probabilité que l’administration fiscale se présente soudainement sur le pas de ma porte ?

Vous ne savez pas non plus à quoi vous attendre en cas de contrôle fiscal tant redouté ? Si la réponse est oui, vous êtes à la bonne adresse. Nous vous dévoilons les faits et les mythes des fameux contrôles fiscaux.

Puis-je être contrôlé par le fisc ?

Oui, vous pouvez toujours être contrôlé par le gouvernement.

🖥️ Bien qu’il y ait de moins en moins de contrôles manuels, l’administration fiscale ne reste certainement pas inactive. En effet, de nombreux contrôles sont automatiques. Par conséquent, si vos données ne sont pas conformes aux attentes, vous avez plus de chances d’obtenir un contrôle manuel supplémentaire.

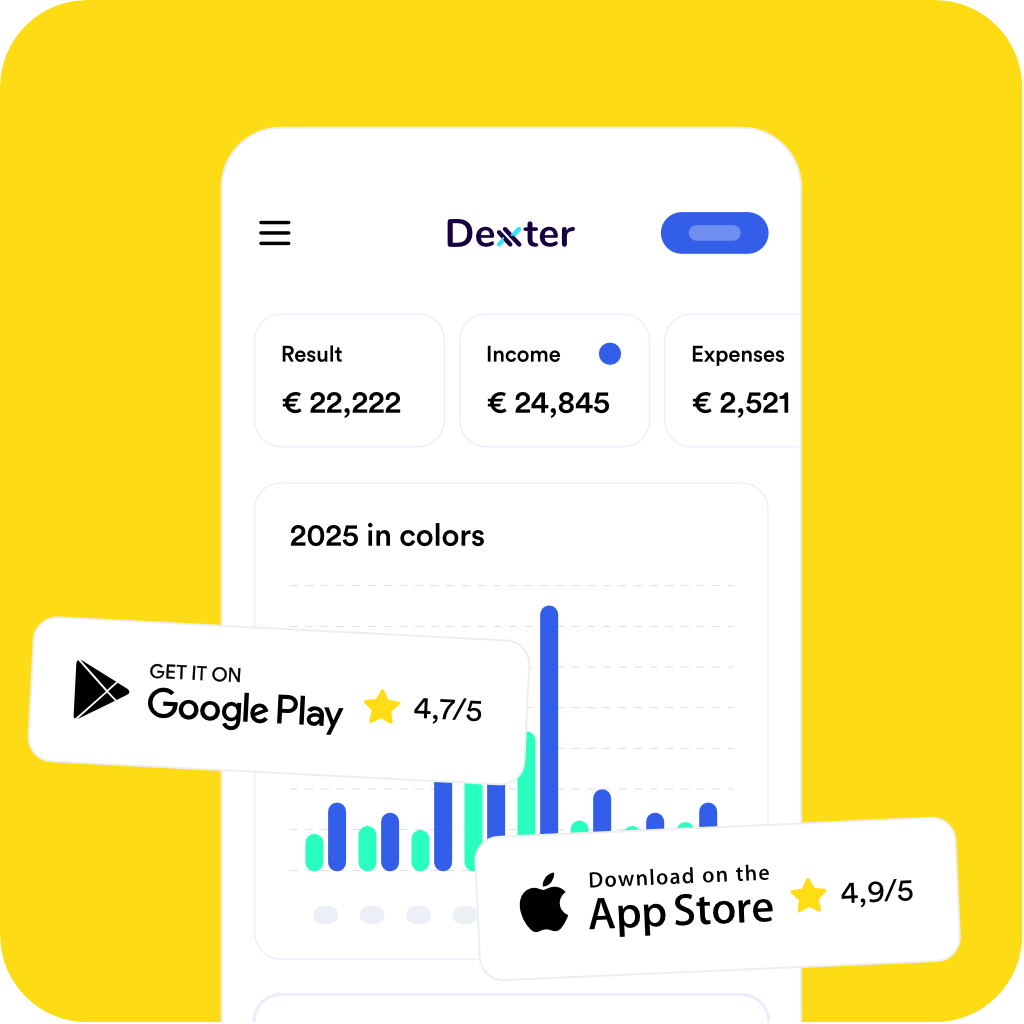

Faites donc votre comptabilité comme si vous alliez subir un contrôle chaque année. C’est la méthode la plus sûre. Soyez honnête, soyez correct et n’hésitez pas à taper immédiatement des informations supplémentaires à certaines dépenses dans Dexxter.

Conseil d’un comptable

Pour les dépenses, écrivez une petite note pour apporter des précisions, de cette façon vous pourrez vous rappeler plus tard pourquoi il s’agissait d’une dépense professionnelle.

Pourquoi les contrôles fiscaux ont-ils lieu ?

Même si vous ne commettez pas de fraude, il arrive que vous commettiez de petites erreurs comptables sans vous en rendre compte. Ou peut-être voyez-vous les questions financières sous un autre angle que les experts du bureau des impôts.

C’est là qu’intervient un contrôle fiscal. Il s’agit en fait d’une sorte de contrôle de la réalité pour s’assurer que vos comptes sont conformes aux différents livres de loi.

Ces livres de lois sont parfois comme un labyrinthe plein de couloirs dans lesquels on peut se perdre. Ils laissent souvent place à l’interprétation et peuvent être assez complexes. C’est donc au contrôleur fiscal qu’il incombe de traduire ces lois dans le monde réel et d’examiner si votre comptabilité répond effectivement à toutes les exigences.

Que peut vérifier l’administration fiscale ?

Autrefois, il y avait des contrôles isolés, et l’administration fiscale venait vérifier 1 volet de vos impôts : l’impôt des personnes physiques, la tVA….. L’auditeur qui passait n’avait qu’un seul domaine à contrôler et ne venait que pour cela.

Aujourd’hui, les choses ont radicalement changé et un inspecteur doit tout vérifier. Le fisc ne vérifiera donc plus chaque domaine mais se contentera de voir l’exactitude de tous les domaines ensemble.

Qu’est-ce que le percepteur est susceptible de vérifier ?

📄 Le fisc va probablement examiner vos factures de vente, vos notes de crédit et vos revenus du jour. De plus, elle jettera un coup d’œil au hasard parmi tous les documents prouvant vos achats. Les fichiers csv de votre/vos compte(s) bancaire(s) professionnel(s) feront également l’objet d’un contrôle.

L’administration fiscale peut prendre tous les documents nécessaires pour déterminer votre revenu imposable. Il peut également demander à copier des données numériques telles que des e-mails et des listes de titres. Mais un contrôleur s’asseyant lui-même devant votre ordinateur sans votre autorisation n’est pas autorisé.

Contrôle basé sur le listing clients

🧑 En tant que partie acheteuse, vous figurez probablement sur les listings clients d’autres fournisseurs belges. L’administration fiscale sait donc à peu près à quoi elle doit s’attendre en termes d’ordre de grandeur dans vos comptes sur la base des listings clients de vos fournisseurs belges. Ce point sera vérifié brièvement. Y a-t-il un écart important ? Dans ce cas, vous pouvez toujours fournir une explication, bien entendu.

Vérification sur la base de la déclaration IC

📖 En outre, l’administration fiscale vérifiera si vous figurez sur la déclaration de CI des fournisseurs étrangers. Supposons que vous achetiez professionnellement quelque chose chez Bol.com Pays-Bas, vous vous retrouvez là sur la déclaration IC néerlandaise de Bol. Cet achat figure-t-il alors correctement dans votre comptabilité ? Ou bien avez-vous une explication sur le fait qu’il ne figure pas dans votre comptabilité ?

Quelles années d’imposition l’administration fiscale peut-elle contrôler ?

L’administration fiscale peut contrôler votre comptabilité jusqu’à trois années après l’année d’imposition. En cas de soupçon de fraude, le délai peut être porté à 7 années.

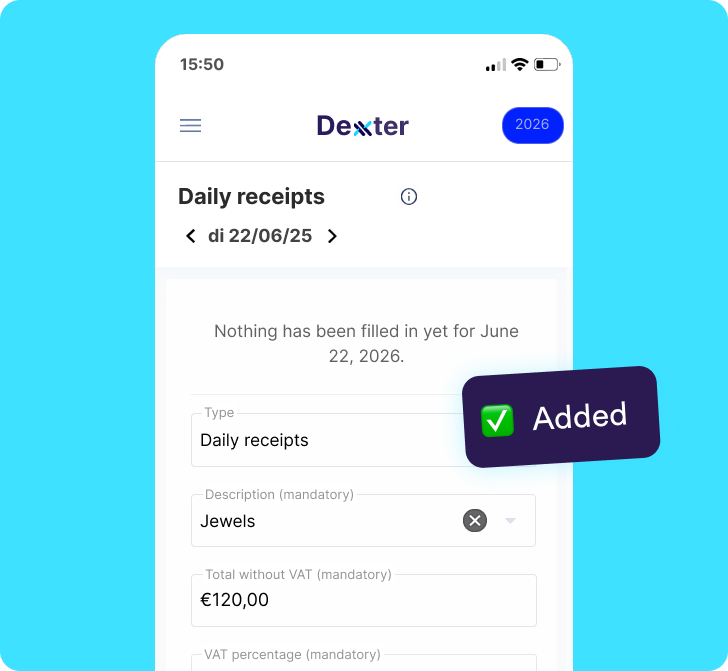

Supposons que vous inscriviez maintenant dans vos comptes quelque chose qui, sans contexte, pourrait sembler être un achat étrange, notez-le en même temps que vos dépenses. Lors de la dernière étape de la saisie d’une dépense, vous pouvez noter des informations supplémentaires.

Ne pensez pas que vous les connaîtrez plus tard ! Les chiffres de 2023 peuvent être vérifiés jusqu’à la fin de 2026. C’est très loin dans le futur pour savoir encore à ce moment-là ce que ce service avait de particulier en 2023 et pourquoi vous l’avez inscrit dans votre comptabilité.

Pourquoi suis-je contrôlé par l’administration fiscale ?

Avec la sélection informatique, l’administration fiscale utilise des critères spécifiques pour analyser vos données. Si vos chiffres s’écartent de la normale, un signal peut se déclencher. Cela peut être dû, par exemple, à des marges bénéficiaires anormalement élevées ou faibles par rapport à votre secteur, ou à la survenance de pertes exceptionnelles.

L’administration fiscale compare vos chiffres avec les valeurs du marché, ce qui peut justifier un contrôle.

Quelle est la probabilité d’un contrôle fiscal en tant qu’entrepreneur individuel ?

C’est difficile à estimer, une ligne directrice pourrait être que les sociétés sont contrôlées à hauteur d’environ 15 % annuellement, et les entrepreneurs individuels à hauteur de 1 %.

❗ Surtout, n’oubliez pas qu’un grand nombre de contrôles sont automatiques.

Conseil:

Même si tout est correct, vous aurez en moyenne des contrôles une fois toutes les 15 années. Même si de fortes déviations sont toujours possibles.

❌ Donner une indication est difficile, certaines entreprises auront des contrôles 3 années de suite, d’autres ne verront aucune trace de leur contrôleur fiscal pendant 20 années. Vos déclarations fiscales déposées crient-elles que quelque chose ne va pas ? Il devient alors plus difficile de ne pas être contrôlé.

Comment éviter d’être contrôlé ?

🤔 On entend parfois dire : ne rentrez pas trop de frais de restaurant, sinon vous serez contrôlé. En réalité, le fisc ne peut pas voir le montant des frais de restaurant dans les déclarations déposées par une entreprise individuelle. C’est vrai pour les sociétés, mais pas pour les entreprises individuelles.

Lorsque vous remplissez votre déclaration d’impôt des personnes physiques, le fisc ne voit que votre marge brute et la somme de vos dépenses. Une entreprise individuelle n’a donc aucun contrôle car il y a trop de frais de restaurant dans les comptes.

Un entrepreneur individuel a un contrôle fiscal parce que les marges dans les déclarations déposées ne sont pas correctes selon certaines valeurs de marché. Une fois le contrôle fiscal effectué, on peut alors conclure que le restaurant est effectivement beaucoup trop cher.

Le saviez-vous ?

L’administration fiscale ne peut pas voir le montant des frais de restaurant dans les déclarations déposées d’une entreprise individuelle.

Pour éviter un contrôle, vos marges doivent rester conformes à long terme. Lorsque vous déposez des déclarations de TVA, l’administration fiscale peut y voir le nombre de biens commerciaux que vous achetez et le chiffre d’affaires que cela génère. Elle sait dans quel secteur vous êtes activé et dispose donc de certaines dates basées sur le marché. Un écart important par rapport à ces marges basées sur le marché peut justifier un contrôle.

Ce n’est pas un désastre de s’en écarter radicalement ! Vous pouvez toujours avoir une explication qui explique à 100 % pourquoi vous vous écartez de ce qui est attendu.

Conseils sur la tenue de la comptabilité et les contrôles fiscaux

1️⃣ Déposez toujours toutes vos déclarations à temps ! Les déclarations tardives présentent de nombreux inconvénients, mais elles augmentent surtout le risque de contrôle fiscal. Veillez à toujours déposer chaque déclaration avant la date limite.

2️⃣ Vous êtes exonéré de TVA et vous achetez quelque chose à un autre fournisseur européen en utilisant votre numéro d’entreprise ? Dans ce cas, la TVA sera de % de TVA grâce à l’autoliquidation.

Les autorités fiscales sont au courant de ces transactions ! Soit vous posez la question d’une nouvelle facture dans laquelle vous n’indiquez pas votre numéro d’entreprise, de sorte que cette partie étrangère facture la TVA. Soit vous devez introduire une déclaration de TVA spéciale afin de continuer à payer la TVA.

Vous trouverez plus d’informations dans cette vidéo :

✅ N’oubliez donc pas de le faire. Le fisc est au courant de ces opérations et se retournera vers lui dans le cas contraire.

Dexxter vous aide !

Si vous entrez en tant que tVA et que vous facturez avec un % de TVA, vous recevrez une notification dans Dexxter.

Vous devez alors soit demander une nouvelle facture en tant que personne privée, soit introduire une déclaration spéciale de TVA.

Comment se déroule un contrôle fiscal ?

Un contrôle fiscal est toujours annoncé longtemps à l’avance. Presque toujours, de nombreux documents sont d’abord demandés par courrier électronique, tels que les journaux des ventes et des achats. Ces documents sont parfois suivis de questions complémentaires et peuvent constituer la fin du contrôle.

Par ailleurs, ces documents peuvent servir de préparation à un audit physique, de sorte que l’auditeur puisse procéder à des vérifications préalables. Une date et une heure seront ensuite fixées et l’audit proprement dit aura lieu au siège de votre entreprise.

Ne vous inquiétez pas !

Un auditeur n’est pas un croque-mitaine ! Il s’agit d’une personne qui vient vérifier votre comptabilité à l’aune des différentes règles fiscales. Quelque chose vous semble bizarre dans votre comptabilité ? Dans ce cas, le réviseur d’entreprises vous posera des questions supplémentaires.

Avez-vous fait une erreur dans votre comptabilité ? Ce n’est pas non plus une catastrophe. Vous devrez évidemment payer les impôts que vous auriez dû payer autrement si l’erreur ne s’était pas glissée dans votre comptabilité.

Vous devrez peut-être aussi payer une amende ou des intérêts, mais tant qu’il s’avère que vous avez essayé d’agir honnêtement et sincèrement, ces amendes ne sont pas trop graves.

Puis-je être condamné à une amende lors d’un contrôle de l’administration fiscale ?

C’est possible, mais ne confondez pas les amendes avec le fait de payer des impôts que vous auriez dû payer autrement.

Si le vérificateur décide que votre déclaration initiale est incorrecte, deux options s’offrent à vous :

- Vous parvenez à un accord et vous payez la partie supplémentaire des impôts dus.

- Si vous ne parvenez pas à un accord, vous pouvez expliquer votre raisonnement dans un délai d’un mois. Le fisc n’est pas convaincu ? Vous risquez alors des amendes administratives en plus d’une augmentation du revenu imposable (et de l’impôt plus élevé correspondant).

Ainsi, supposons que le contrôleur fiscal refuse 1 000 euros de frais, vous devrez tout de même payer ces impôts, qui représenteront environ la moitié. D’autre part, il se peut que vous deviez également payer un supplément :

1️⃣ Intérêts sur la partie non payée. Vous auriez autrement payé ces 500 € 1 année plus tôt via votre avis d’imposition. Maintenant, vous les payez 1 année plus tard, ce qui fait que l’état a dû attendre plus longtemps pour obtenir des recettes fiscales. C’est pourquoi des intérêts sont facturés.

2️⃣ En outre, il se peut que vous deviez effectivement payer une pénalité. Il peut s’agir d’un montant fixe ou d’un pourcentage du montant de l’impôt payé.