Que se passe-t-il si vous suivez correctement toutes vos dépenses professionnelles pour votre emploi complémentaire, mais que les revenus restent limités (pour l’instant) ? Est-il mauvais d’enregistrer une perte en tant qu’indépendant ?

Qu’est-ce qu’une perte ? 🔎

Commençons par le commencement : une perte dans votre entreprise individuelle, qu’est-ce que cela signifie concrètement ?

En tant qu’entrepreneur, lorsque vous démarrez votre activité indépendante, vous avez toujours des frais de démarrage : demander votre numéro d’entreprise, faire réaliser un site web, quelques petites dépenses ici et là.

Il s’agit de dépenses professionnelles qui ont naturellement leur place dans vos comptes, mais en tant qu’entrepreneur débutant, les revenus peuvent mettre un certain temps à suivre. Vous risquez de vous retrouver avec un résultat négatif dans vos comptes et donc d’avoir subi une perte.

Faire des pertes dans un emploi complémentaire … est-ce grave ? 📉

Pas du tout, en tant qu’entrepreneur, cela fait partie du jeu.

Se lancer en tant qu’entrepreneur n’est pas évident, il est donc tout à fait normal de ne pas faire de bénéfice lors de votre première année. En fait, même les années suivantes, il est tout à fait possible de terminer une année avec une perte dans vos comptes.

Par exemple, vous avez engagé un certain nombre de dépenses pour assurer à nouveau la pérennité de votre entreprise, l’un de vos clients a moins fait appel à vos services ou, en raison des circonstances, vous n’avez pas pu consacrer suffisamment de temps à votre activité d’indépendant cette année.

Est-il utile de déclarer les pertes dans mon impôt des personnes physiques ?

Oui (mais que cela ne soit pas une motivation pour ne pas faire de bénéfices) !

Tant que vous travaillez avec une entreprise individuelle, le bénéfice (ou la perte) de votre activité se retrouve dans l’impôt des personnes physiques. Il s’agit de la déclaration de revenus annuelle que tout le monde doit remplir et dans laquelle aboutissent également, par exemple, vos revenus en tant que salarié.

Vous pouvez vous représenter l’impôt des personnes physiques comme une tour, où tous vos revenus sont empilés les uns sur les autres. Revenus en tant que salarié, bénéfices en tant qu’indépendant, location d’un appartement … Ils sont tous soigneusement empilés les uns sur les autres dans l’impôt des personnes physiques afin de calculer ensuite les impôts sur ces revenus.

Conseil :

N’oubliez pas de voir notre article de blog sur le calcul de l’impôt des personnes physiques pour savoir exactement combien vous serez imposé.

Plus il y a de bénéfices, plus la tour de revenus est élevée et plus vous devez payer d’impôts. Cela semble logique, mais l’inverse est tout aussi vrai !

Si vous ne réalisez aucun bénéfice, cela a le même effet sur vos impôts des personnes physiques. Visuellement, vous pouvez vous représenter cela dans une entreprise individuelle comme si vous réduisiez à nouveau un peu la tour des revenus. Ce faisant, une perte a autant de champs qu’un bénéfice sur cette tour.

En résumé, vous paierez moins d’impôt des personnes physiques.

Et le fisc ? 👩⚖️

Heureusement, le fisc se montre également compréhensif, pour autant que les dépenses que vous inscrivez dans votre comptabilité soient effectivement liées à votre activité d’indépendant !

Ne pas faire de bénéfices avec votre activité peut se cacher dans un petit coin. Heureusement, le fisc le sait aussi.

Le fait de ne pas déclarer de bénéfice dans votre déclaration d’impôt sur le revenu des personnes physiques ne signifie donc pas automatiquement que vous pouvez vous attendre à un contrôle fiscal – et c’est heureux !

Bien sûr, la probabilité d’un contrôle fiscal augmente si vous ne déclarez pas les bénéfices de votre entreprise individuelle pendant plusieurs années d’affilée. Logique aussi, car sur le papier, vous n’exercez alors une activité indépendante que pour vous déchirer le pantalon financièrement.

Tant que vous complétez sincèrement votre comptabilité par des dépenses effectivement liées à votre activité indépendante, vous n’avez rien à craindre, même en cas de contrôle fiscal.

Vous avez encore des questions ?

C’est tout à fait normal ! Cela le restera tout au long de votre parcours entrepreneurial, c’est pourquoi nous avons créé la communauté de Dexxter !

Vous souhaitez découvrir cette communauté ?

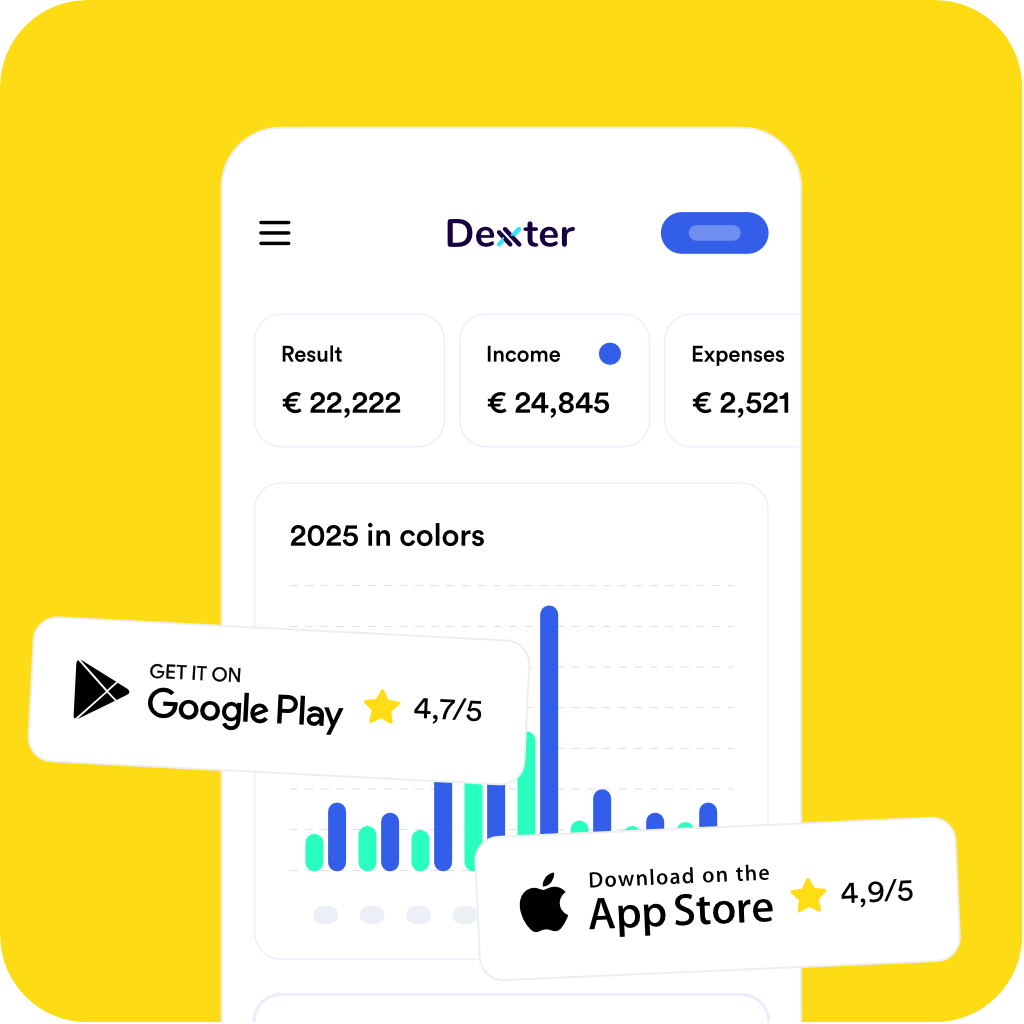

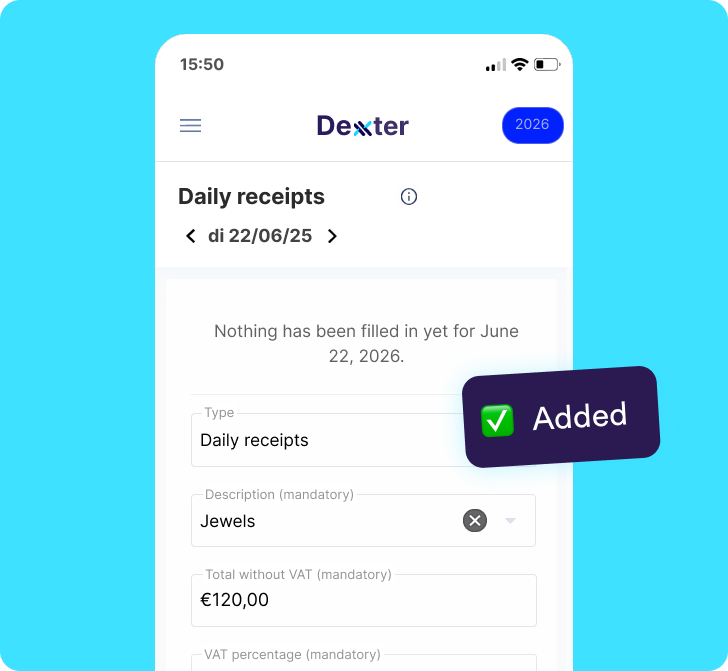

Alors essayez dès maintenant notre essai gratuit de 30 jours pour découvrir toutes les fonctionnalités de Dexxter!

Le centre d’apprentissage de Dexxter vous donne la possibilité de poser vous-même une question à d’autres entrepreneurs de Dexxter. Nul doute que quelqu’un pourra vous aider !