Avez-vous dû verser une garantie lors de la signature d’un contrat ? Un montant que vous payez (ou que vous recevez, selon la situation, bien sûr) et qui – si tout se passe bien – vous est également remboursé intégralement par la suite. Comment devez-vous comptabiliser le fait d’avoir versé ou reçu une telle garantie ?

Aucun impact sur vos comptes

Attention, nous ne parlons ici que d’une entreprise individuelle ! Dans le cadre d’une entreprise individuelle, le fait de verser une garantie n’a aucun impact sur vos comptes. L’argent sort (temporairement) de votre compte bancaire, mais vous ne devez pas enregistrer le paiement comme une dépense pour votre comptabilité.

C’est vous qui recevez la garantie ? Il en va de même ici, il n’y a pas d’impact sur votre comptabilité. Vous ne devez donc pas enregistrer la garantie reçue comme un produit.

Pourquoi ?

Parce que verser une garantie est quelque chose de temporaire, puisque vous retournerez cet argent plus tard (si tout se passe bien). Vous ne devez donc rien enregistrer à ce titre dans votre entreprise individuelle, ce qui rend les choses un peu plus faciles !

Il en va de même pour une garantie reçue. Ici aussi, vous recevez de l’argent (temporairement), mais devez la rembourser plus tard. Il n’y a donc pas d’impact sur la comptabilité.

Sauf en cas de problème

Ce n’est que si la garantie n’est pas (ou pas entièrement) restituée que cette somme devient effectivement un coût pour vos comptes. En effet, la garantie n’est plus une opération temporaire, mais vous avez perdu (une partie de) l’argent de manière permanente.

Il en va de même dans le sens inverse. Si vous avez reçu une garantie, mais qu’en raison des circonstances vous n’allez pas le rembourser (en totalité) à la contrepartie, la garantie devient alors un revenu que vous pouvez utiliser pour payer les frais de gestion de votre compte.

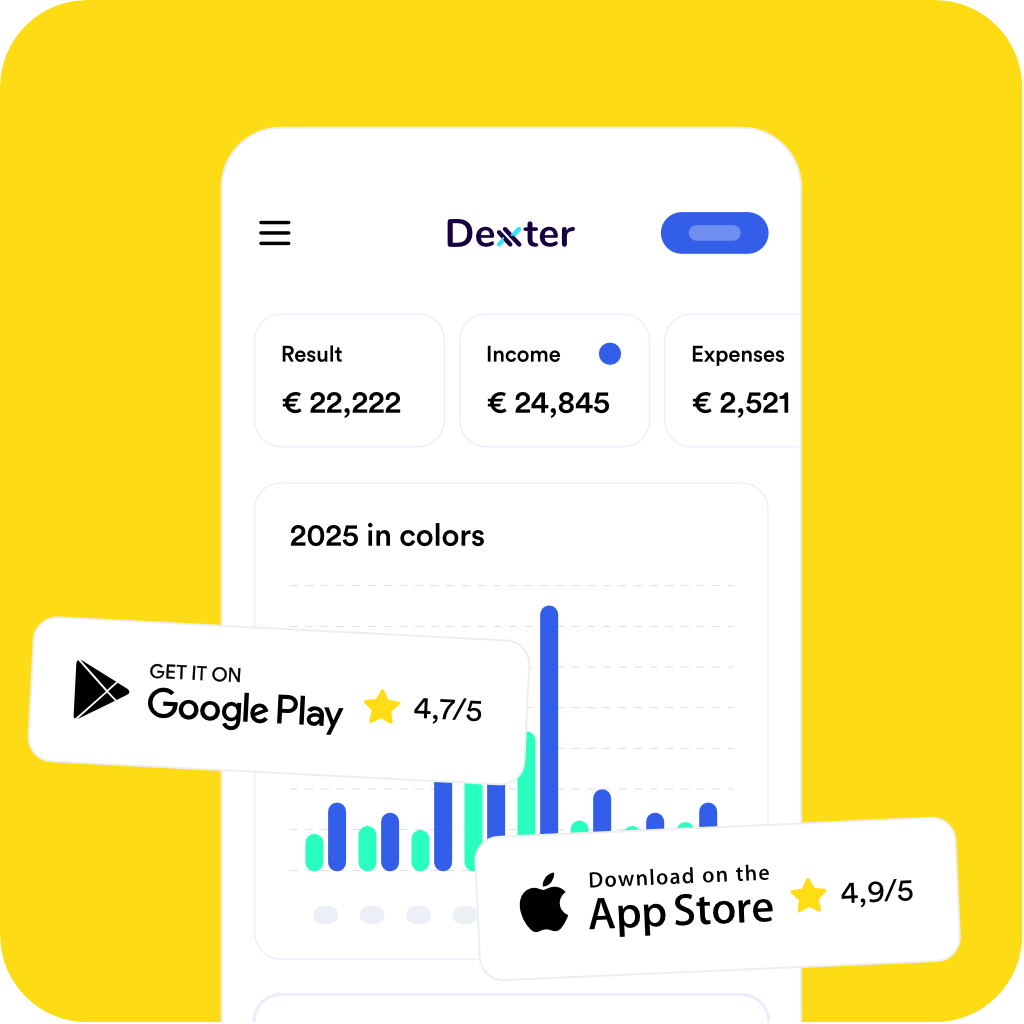

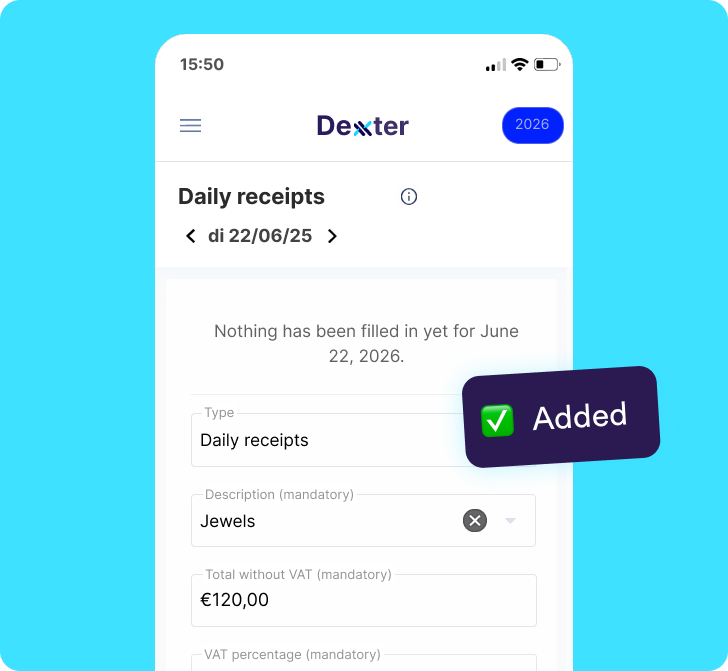

Comment le traiter dans Dexxter ?

Sur la base d’un document montrant que vous avez perdu la garantie (en totalité ou en partie), vous pouvez procéder. Il ne s’agit pas nécessairement d’une facture, mais de tout document émanant de la contrepartie. Vous pouvez l’enregistrer comme un achat ordinaire.

Le montant que vous avez alors définitivement perdu en garantie peut être comptabilisé dans la catégorie de coûts « frais divers ». Cette perte de garantie n’a pas d’incidence sur la TVA. Les entrepreneurs soumis à la TVA peuvent cocher la case « inclure dans la déclaration de TVA » et remplir le même montant en TVA exclusive et en TVA incluse.

C’est vous qui retenez la garantie ? Dans ce cas, vous pouvez inscrire la garantie en tant que revenu pour la partie de la garantie que vous retenez via « rapports » > « revenus et dépenses » > « saisie manuelle » (en haut à droite de l’écran). Pour ce faire, choisissez « revenus – factures de vente ».

En tant qu’entrepreneur assujetti à la TVA, vous ne pouvez pas reprendre cette caution sur une facture de vente dans Dexxter ! Sinon, cela passe aussi par la déclaration de TVA, ce qui n’est pas le but recherché.