Vous êtes indépendant depuis plusieurs mois et vous vous rendez soudain compte que vous n’avez pas arrêté(e) votre abonnement télécom dans votre comptabilité pendant tout ce temps .

Pas de problème, vous vous connectez à la plateforme numérique de votre fournisseur télécom et vous téléchargez proprement les factures pour tous les mois où vous étiez déjà indépendant mais où vous n’avez pas encore encodé les factures.

Bien entendu, le numéro d’entreprise de votre entrepreneur individuel n’apparaît pas sur ces factures. De plus, non seulement votre propre état figure sur la facture, mais aussi celui de votre associé. Pouvez-vous encore introduire cette facture de télécommunications comme frais professionnels ?

Frais professionnels déductibles : conditions

- Il s’agit d’un coût lié à votre activité d’indépendant (entièrement ou pour une partie).

- Ce coût doit servir à faire fonctionner votre entreprise ou – mieux encore – à la faire grandir.

- Vous devez payer ou « supporter » le coût au cours de l’année où vous souhaitez l’inclure.

- Vous devez également disposer d’une preuve de chaque coût.

1. Il s’agit d’un coût lié à votre activité indépendante (en tout ou en partie)

En tout ou en partie, car vous pouvez également prendre en charge des frais professionnels pour un pourcentage limité. Comme ce sera souvent le cas, par exemple, pour votre facture télécom : pour une partie, vous utilisez l’abonnement internet & téléphone pour votre activité d’indépendant, mais bien sûr vous surfez et appelez aussi parfois à titre privé.

Pas de problème, vous avez une seule facture d’achat : pour une partie professionnelle et une partie privée. Vous pouvez parfaitement l’introduire dans votre comptabilité et travailler via le pourcentage d’usage professionnel.

Découvrez tout cela dans notre article sur l ‘utilisation professionnelle d’une dépense !

2. La dépense doit servir à faire fonctionner votre entreprise ou – mieux – à la faire grandir

Cette condition est souvent formulée de manière légèrement différente : les frais doivent servir à obtenir, maintenir ou augmenter les revenus professionnels.

En résumé, les frais doivent servir à faire progresser votre entreprise, et ce n’est que dans ce cas que l’on parle de frais professionnels. Il convient toutefois de prendre cette règle avec un grain de sel, car il est souvent impossible de savoir à l’avance si un coût contribuera effectivement à faire progresser votre entreprise.

Vous avez peut-être conçu une brillante campagne de marketing dans l’espoir que votre entreprise connaisse une forte croissance. Cette campagne de marketing sera évidemment toujours considérée comme une dépense professionnelle, qu’elle ait été totalement infructueuse ou qu’elle ait connu un grand succès. L’intention à l’origine de ce coût était en effet de faire faire à votre entreprise un bond en avant.

3. Vous devez payer ou « supporter » la dépense dans l’année au cours de laquelle vous souhaitez l’inclure

Ainsi, si vous voulez inscrire un coût dans votre comptabilité, vous devrez l’avoir payé vous-même !

Un étudiant entrepreneur qui apporte le service de l’abonnement téléphonique payé par ses parents ? Pas question, il ne s’agit donc pas d’une dépense professionnelle. Un indépendant qui veut ramener des frais de restaurant qu’il n’a pas payés lui-même ? Pas de place pour ce coût dans la comptabilité !

Par exemple, vous avez payé votre abonnement télécom via un compte bancaire commun pour ensuite introduire cette facture dans votre comptabilité ? Mais vous pouvez le faire en tant que frais professionnels.

Le fait de le porter dans l’année où vous voulez l’introduire a à voir, entre autres, avec, par exemple, un investissement et son amortissement.

4. Vous devez également disposer de la preuve de chaque dépense professionnelle

Pour prouver tout cela, vous avez évidemment besoin de documents ; votre parole d’honneur ne suffira malheureusement pas en cas de contrôle fiscal. Idéalement, il s’agit d’une facture sur laquelle figure également votre numéro d’entreprise, mais ce n’est pas une obligation légale.

Les factures sans numéro d’entreprise, un reçu, une preuve de paiement, etc. sont tout aussi acceptables.

Tant que le document contient suffisamment de détails sur ce que vous avez acheté et combien cela a coûté.

Trouvez l’inspiration en matière de frais professionnels ici via notre liste pratique de frais professionnels déductibles pour votre comptabilité !

Pouvez-vous également récupérer la TVA ?

Nous avons parlé plus haut de l’enregistrement des frais professionnels dans votre comptabilité, dont les règles de base découlent du Code des impôts sur les revenus (CIR).

Nous parlons à présent de la récupération de la TVA, dont les règles relèvent – vous l’avez sans doute deviné – d’un autre code. Les conditions sont donc légèrement différentes.

Récupération de la TVA : conditions

- La facture est correcte à 100 %.

- Il s’agit d’un achat lié à votre activité d’indépendant.

- Aucune exception légale ne vous empêche de récupérer la TVA.

1. La facture est correcte à 100 %.

Tous les détails nécessaires sont mentionnés sur la facture : le mot « facture » y figure, ainsi qu’une description de votre achat, le taux de TVA, les coordonnées du fournisseur … et votre numéro d’entreprise!

Bien que l’administration de la TVA soit devenue un peu plus souple à cet égard, mieux vaut ne pas prendre de risques. Veillez donc à ce que votre numéro d’entreprise figure sur votre facture d’achat si vous souhaitez récupérer la TVA.

2. Il s’agit d’un achat lié à votre activité d’indépendant.

Vous vous retrouvez ici dans les mêmes eaux que les conditions 1 & 2 pour prouver une dépense professionnelle (voir en haut de l’article).

3. Aucune exception légale ne vous empêche de récupérer la TVA.

Le Code de la TVA contient de nombreuses exceptions qui vous empêchent de récupérer tout ou partie de la TVA. Même si vous remplissez toutes les conditions, vous ne pouvez donc pas récupérer la totalité de la TVA.

Pensez, par exemple, aux cadeaux d’affaires d’un montant supérieur à 50 euros, sur lesquels vous ne pourrez jamais récupérer la TVA. De même, les spiritueux et les produits du tabac, quelle que soit leur valeur, font également l’objet d’une exception qui vous empêche de récupérer la TVA.

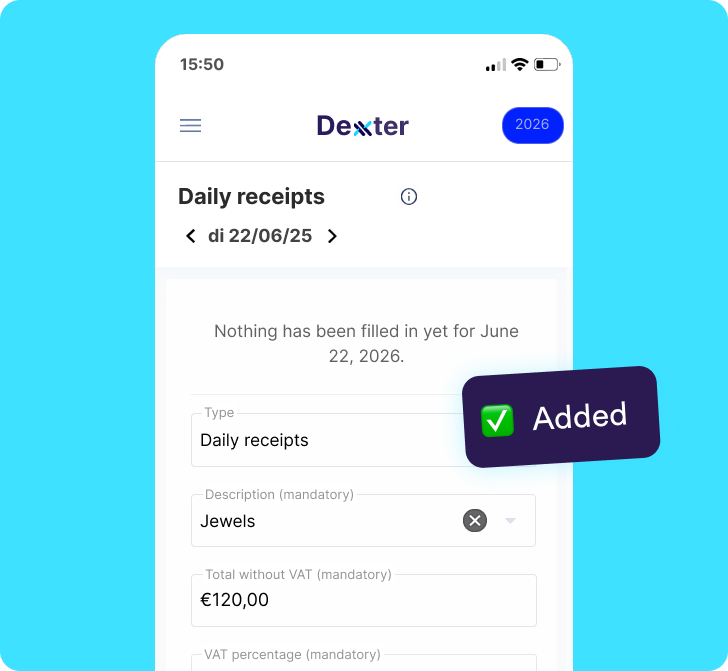

Ne vous inquiétez pas, Dexxter comprend une liste pratique de paramètres préprogrammés, de sorte que vous ne ferez pas d’erreur à ce sujet !

Vous devez encore vous lancer en tant qu’entrepreneur et vous avez des doutes sur le concept de la tVA ? Ici, vous pouvez déjàdécouvrir les différences entre assujetti à la TVA et exonéré(e) de la TVA !

Vous pouvez également obtenir de nombreuses informations auprès de l’un des nombreux centres d’aide à la création d’entreprise, tels que : Acerta, Liantis, Xerius …

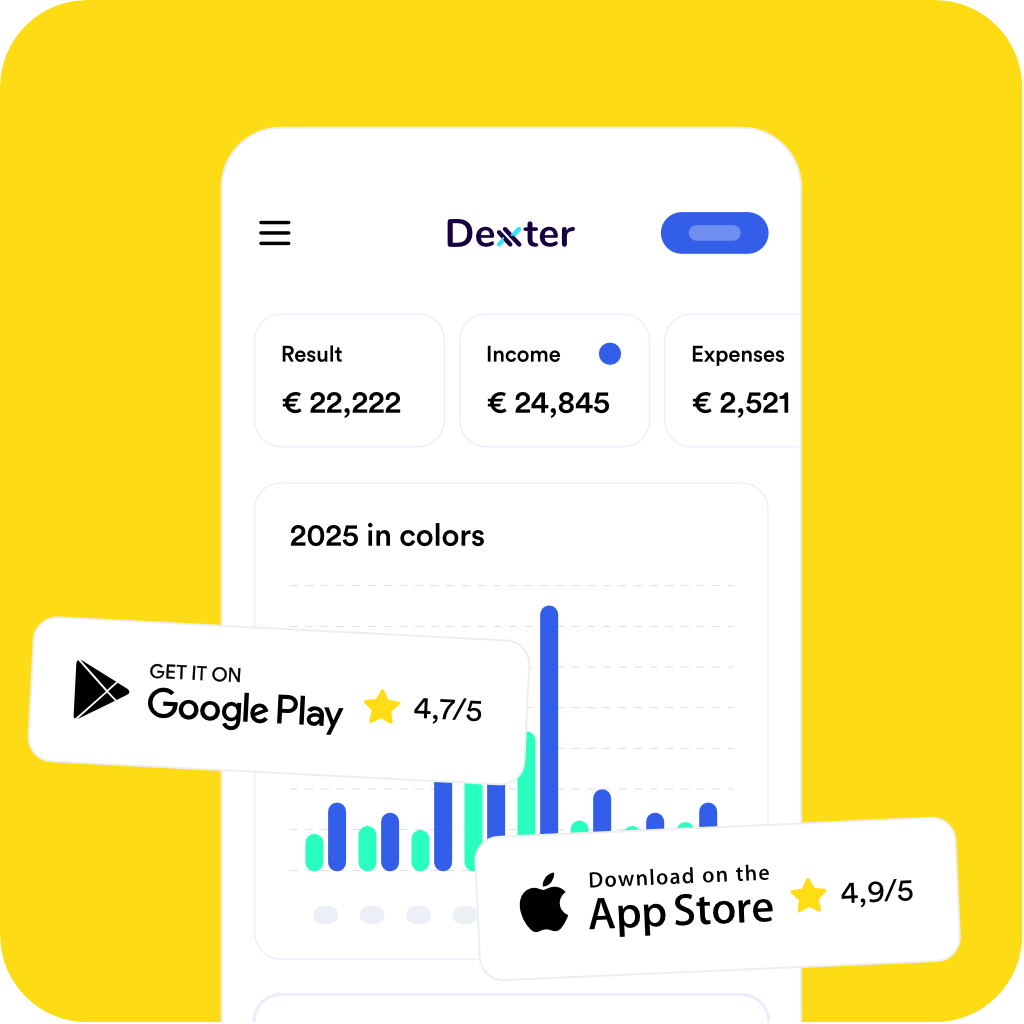

Le programme comptable Dexxter vous facilite la tâche ! 💪

Vous souhaitez en découvrir davantage sur votre comptabilité, vos frais professionnels, votre chiffre d’affaires, vos impôts … ? Nous vous proposons deux cours rapides super pratiques pour vous permettre de bien démarrer en tant qu’entrepreneur débutant. Ces formations rapides sont réparties entre les entrepreneurs assujettis( e)(e) ( s ) à la TVA et les entrepreneurs exonérés (e)(s) de TVA.

Chez Dexxter, nous proposons également toujours une période d’essai gratuite de 30 jours, afin que vous puissiez découvrir tranquillement toutes nos fonctionnalités, y compris l’encodage d’un coût professionnel.

Vous avez encore des questions spécifiques ? C’est tout à fait normal, beaucoup de vos collègues entrepreneurs en ont aussi !

C’est précisément la raison pour laquelle nous avons également créé une communauté dans Dexxter. Il s’agit d’un endroit dans l’application où les entrepreneurs peuvent poser des questions et obtenir des réponses d’autres entrepreneurs. Conseil, cherchez rapidement dans la communauté : coûts, dépenses, frais professionnels …

Nous avons également notre propre calendrier fiscal généré sur mesure. Cela vous permet de voir toutes les échéances fiscales pertinentes pour votre tVA. Notre centre d’apprentissage est également à votre état, plein de contenu, de vidéos, de cours, etc.

Voici la vidéo que vous, en tant qu’entrepreneur tVA, pouvez voir dans Dexxter lorsqu’il s’agit d’investissements et d’amortissements :

Bien entendu, vous verrez une autre vidéo dans un profil assujetti à la TVA, car Dexxter est entièrement adaptable.

Vous n’êtes pas seul en tant qu’indépendant (en démarrage), que cela soit clair !